财务人员

老师,请问一下我们公司有一辆已经用过的二手车,现在不是有新的文件规定可以减按0.5%征收增值税嘛,那请问我们公司能不能享受这个政策啊?

文中规定适用0.5%征收率的范围是从事二手车经销的纳税人,销售其收购的二手车,属于“旧货”的概念,而你们公司的车属于已经“使用过的固定资产”,所以你们公司不能享受这个优惠政策哦。

税务人员

“使用过的固定资产”和“旧货”这两个概念是否容易混淆呀?那么接下来就由申税小微带您梳理一下这两者之间的区别以及申报纳税的相关问题吧。

一

何为“旧货”,何为“使用过的固定资产”

旧货,是指进入二次流通的具有部分使用价值的货物(含旧汽车、旧摩托车和旧游艇),但不包括自己使用过的物品。销售旧货的销售人一般是指专门从事二手生意的经销商。

使用过的固定资产,是指纳税人根据财务会计制度已经计提折旧的固定资产。

二

适用税率

01

销售使用过的固定资产

一般纳税人

适用税率13%

2.2008年12月31日以前已纳入扩大增值税抵扣范围试点的纳税人,销售自己使用过的在本地区扩大增值税抵扣范围试点以后购进或者自制的固定资产

2.2008年12月31日以前已纳入扩大增值税抵扣范围试点的纳税人,销售自己使用过的在本地区扩大增值税抵扣范围试点以前购进或者自制的固定资产

3.纳税人购进或者自制固定资产时为小规模纳税人,认定为一般纳税人后销售该固定资产,及增值税一般纳税人发生按简易办法征收增值税应税行为,销售其按照规定不得抵扣且未抵扣进项税额的固定资产的

小规模纳税人(除其他个人外):减按2%征收率征收增值税。

02

销售旧货

一般纳税人和小规模纳税人:均适用3%减按2%简易办法计税

03

特殊情况

二手车经销商:自2020年5月1日至2023年12月31日,从事二手车经销的纳税人销售其收购的二手车,由原按照简易办法依3%征收率减按2%征收增值税,改为减按0.5%征收增值税。

小贴士:

非湖北地区的小规模纳税人3-12月销售使用过的固定资产,原政策是3%减按2%缴纳增值税,现在是否直接按照1%征收率缴纳增值税?

答:可以。根据《关于支持个体工商户复工复业增值税政策的公告》(财政部 税务总局公告2020年第13号)规定,自3月1日至5月31日,对湖北省增值税小规模纳税人,适用3%征收率的应税销售收入,免征增值税;除湖北省外,其他省、自治区、直辖市的增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税。根据《关于延长小规模纳税人减免增值税政策执行期限的公告》(财政部 税务总局公告2020年第24号),上述政策实施期限延长到2020年12月31日。

根据《关于部分货物适用增值税低税率和简易办法征收增值税政策的通知》(财税〔2009〕9号)和《关于简并增值税征收率政策的通知》(财税〔2014〕57号)规定,增值税小规模纳税人(除其他个人外)销售自己使用过的固定资产以及销售旧货,按照简易办法依照3%征收率减按2%征收增值税。因小规模纳税人销售自己使用过的固定资产和旧货适用“3%的征收率”,所以,湖北省增值税小规模纳税人销售自己使用过的固定资产和旧货取得的应税销售收入,可以免征增值税;其他省、自治区、直辖市的增值税小规模纳税人销售自己使用过的固定资产和旧货取得的应税销售收入,可以减按1%征收率缴纳增值税。

三

简易办法计税申报表填写

一般纳税人在办理增值税纳税申报时,减按2%和0.5%征收率征收增值税的销售额,应当填写在《增值税纳税申报表附列资料(一)》(本期销售情况明细)“二、简易计税方法计税”中“3%征收率的货物及加工修理修配劳务”相应栏次;

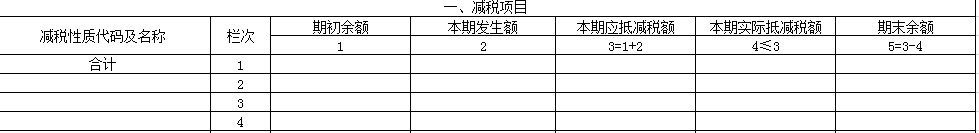

对应减征的增值税应纳税额,按减征的销售额的1%和2.5%计算填写在《增值税纳税申报表(一般纳税人适用)》“应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次。

小规模纳税人在办理增值税纳税申报时,减按2%和0.5%征收率征收增值税的销售额,应当填写在《增值税纳税申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次;

对应减征的增值税应纳税额,按销售额的1%和2.5%计算填写在《增值税纳税申报表(小规模纳税人适用)》“本期应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次。

政策依据:

财税〔2009〕9号 《关于部分货物适用增值税低税率和简易办法征收增值税政策的通知》

国家税务总局公告2012年第1号 《关于一般纳税人销售自己使用过的固定资产增值税有关问题的公告》

国家税务总局公告2020年第9号 《关于明确二手车经销等若干增值税征管问题的公告》

上观号作者:上海税务